2018年国际原油价格走势如何?_2018年原油价格走势回顾

1.2018年国内油价迎来年内首降具体降了多少?

2.寡淡的收官——实体经济观察2018年第49期

中石油一般指中国石油天然气集团有限公司,中国石油天然气集团有限公司是国有重要骨干企业,是以油气业务、工程技术服务、石油工程建设、石油装备制造、金融服务、新能源开发等为主营业务的综合性国际能源公司,是中国主要的油气生产商和供应商之一。

2018年《财富》世界500强排行榜第4名。标普全球普氏能源公布的2018年全球能源公司250强榜单,中石油排名第47位。“一带一路”中国企业100强榜单排名第3位。2019年12月,中国石油天然气集团有限公司入选2019中国品牌强国盛典榜样100品牌。 2020年5月13日,中国石油名列2020福布斯全球企业2000强榜第32位。2020年9月28日,入选2020中国企业500强榜单,排名第3位。2021年5月,加入中国油气企业甲烷控排联盟。2021年《财富》世界500强排行榜第4位。

温馨提示:以上信息仅供参考。

应答时间:2021-11-10,最新业务变化请以平安银行公布为准。

2018年国内油价迎来年内首降具体降了多少?

中国的油价调整通常是根据国际市场原油价格波动情况进行的。在过去几年中,中国的油价经历了多次上涨和下跌。以下是一些关键的时间点和:

1.2008年:由于全球金融危机导致原油需求减少,油价大幅下跌。然而,随着经济复苏,油价在2009年开始回升。

2.2011年至2014年:这个时期,国际油价经历了大幅波动。在2011年,利比亚内战导致原油供应中断,推动油价上涨。但随后,美国页岩油产量增加,加上全球经济放缓,导致油价在2014年大幅下跌。

3.2016年至2018年:在这段时间,油价有所回升,主要是由于石油输出国组织(OPEC)和俄罗斯等主要产油国通过减产协议来稳定市场。然而,由于全球经济增长放缓和贸易紧张局势,油价在2018年下半年再次下跌。

4.2020年:受疫情影响,全球原油需求大幅下降,油价在2020年暴跌。之后,随着疫情逐渐得到控制以及主要经济体复苏,油价开始回升。

需要注意的是,中国的油价调整通常是根据国际市场原油价格波动情况进行的。因此,具体油价上涨的时间点可能会因市场情况而有所不同。为了了解最新的油价信息,建议关注国家发改委公布的调整通知以及相关媒体的报道。

寡淡的收官——实体经济观察2018年第49期

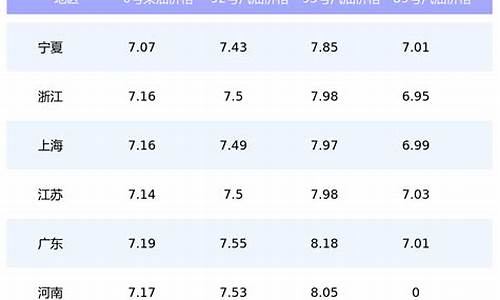

根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2018年2月9日24时起,国内汽、柴油价格(标准品,下同)每吨分别降低170元和160元。调整后,各省(区、市)和中心城市汽、柴油最高零售价格见附表。相关价格联动及补贴政策按现行规定执行。

中石油、中石化、中海油三大公司要组织好成品油生产和调运,确保市场稳定供应,严格执行国家价格政策。各级价格主管部门要加大市场监督检查力度,严厉查处不执行国家价格政策的行为,维护正常市场秩序。消费者可通过12358价格监管平台举报价格违法行为。

从国家发改委获悉,本次油价调整具体情况如下:90号汽油每升下调0.13元,92号汽油每升下调0.13元,95号汽油每升下调0.14元,0号柴油每升下调0.14元。按一般家用汽车油箱50L容量估测,加满一箱92号汽油将节省约6.5元。

春季是传统的原油需求淡季,国家发改委价格监测中心预计,短期国际油价将继续走弱。值得注意的是,当前欧佩克仍在坚持减产,且执行率较高,同时全球经济稳步复苏将带动原油需求上升,全球原油市场处于供需再平衡的关键节点。因此,若地缘政治冲突加剧,或出现供应中断,可能助推国际油价再次上涨。

经过本次调价,2018年以来,国内成品油调价已呈现“二涨一跌零搁浅”的格局。整体来看,截止至本次调价,2018年汽油价格每吨累计上涨75元,柴油价格每吨累计上涨75元。

18 年即将收官,经济仍显疲态,下行压力不减。从 12 月以来的中观高频数据看:终端需求依然偏弱,地产销量增速再度回落,乘用车批零增速持续探底;工业生产短期稳定,发电耗煤增速跌幅收窄,但粗钢产量增速已现回调,且汽车、钢铁等行业开工率仍处下行通道。

回顾 18 年的实体经济,以资管新规及其配套细则为标志的去杠杆的推进,使得非标融资大幅收缩,而表内信贷扩张难以承接非标的庞大体量,叠加外部所造成的出口转差、居民购房形成的高杠杆对内需的制约,令企业经营环境趋于恶化,经济增速稳中趋缓。 19 年外部需求尚不容乐观,内需将是经济转型发展的主要动力,而提振内需关键在通过减税降费让利给居民和企业部门,并进一步释放改革红利!

需求:下游地产、乘用车走弱,家电、纺服改善,文娱走弱。中游钢铁、水泥改善,化工走弱。上游煤炭走弱、有色分化。交运走弱。

价格: 11 月 70 城房价同比涨幅回升,上周国内生资价格涨跌互现,国际油价回落。

库存:下游地产去化、乘用车回补。中游钢铁去化,水泥、化工回补。上游煤炭、有色分化。

下游行业:

地产: 12 月以来 41 城地产销量增速回落,百城土地成交放缓。 12月下旬前5天41城地产销量增速转负至-1.5%,12月前25天41城地产销量增速0.4%,较11月增速回落,几近归零,其中三四线城市仍处低位,而一二线城市回落幅度较大。前期一二线城市商品房销售短期回暖令库存略有去化,上周十大城市商品房库销比回落至37.8周。土地市场成交仍在放缓,上周百城土地成交面积有所回落,而同比增速由正转负。

乘用车: 12 月前三周乘用车批零尚在探底,开工率持续回落。 11月汽车产销仍弱,汽车制造业主营收入增速-3.7%,跌幅较10月收窄,但主要缘于基数偏低,累计增速降至4.7%,仍维持下行趋势。12月前三周乘用车批零增速分别为-30%、-35%,较11月大幅下滑,尚在探底。上周半钢胎开工率也继续回落至66.8%,目前已处于历年同期低位。供需双弱格局未见明显改观。

家电: 11 月三大白电出口涨多跌少,空调厂家销量增速反弹。 11月三大白电出口增速涨多跌少,其中空调出口增速大幅回升至46.6%,冰箱增速小幅上行至14%,仅洗衣机出口增速因去年同期高基数而由正转负至-1.3%。11月空调厂家销量增速10.3%,也因去年同期低基数而明显走高,其中外销表现尤为亮眼,或与出口“抢订单”效应有关。11月空调厂家库销比略回落至1.03,但仍处于历年同期高位。

钢铁:上周钢价有所回升,开工率继续回落,社会库存去化。 上周钢价有所回升,螺纹和热板价格均涨,但仍处低位,钢价涨幅不一令吨钢毛利走势分化,螺纹回升而热板价格略降。12月上旬重点钢企粗钢产量增速7.5%,较11月微幅回落至。上周高炉开工率也继续下滑至65.1%,与17年同期的差距进一步缩窄,供给趋于收缩。12月上旬重点钢企库存增速大幅下滑至2%,而社会库存去化速度有所放缓,指向经销商或有累库行为。

水泥:上周全国水泥均价小幅上扬,库容比接近去年同期。 上周全国水泥均价小幅上扬,环比增速升至0.07%,库容比继续回升至48.9%,已接近去年同期水平。12月下旬,北方地区大都进入淡季,需求减弱明显,因有错峰生产支撑,价格相对稳定;南方地区天气好转后,下游需求明显回升,企业发货基本恢复正常,水泥价格继续在高位保持稳定为主。分区域看,华北和中南保持平稳、华东稳中有落而西南大稳小动。

化工:上周 PTA 产业链价格普遍回落,涤纶 POY 库存上行。 上周PTA产业链产品价格普遍回落,其中涤纶POY、聚酯切片、PTA价格均再度回落,油价回落叠加下游需求不旺,令PTA产业链产品价格再现回调。上周涤纶POY库存上行至13天,处于历年同期高位。上周PTA产业链负荷率涨多跌少,仅聚酯工厂略有回落。整体看行业生产平稳需求偏弱。

机械: 11 月子行业收入增速涨多跌少,行业景气有所改善。 11月机械各子行业收入增速涨多跌少,通用设备、铁路船舶和电气机械分别升至9.4%、6.8%和7%,专用设备行业收入增速更是大幅上行至16.8%,仅仪器仪表降至0.7%。行业收入增速回升一方面源于去年同期基数较低,而另一方面也反映行业景气有所改善,或与补短板政策推进下开工情况向好有关。

电力: 12 月前 26 天发电耗煤增速降幅收窄,工业生产短期稳定。 12月下旬前6天六电集团日均发电耗煤增速由正转负至-3.2%,环比增速则转负至-0.9%,创下历年同期新低。而12月前26天日均发电耗煤增速回升至-3.3%,较11月降幅明显收窄,指向工业生产短期稳定。但汽车、钢铁等主要行业开工率已开始出现连续下降,意味着后续生产端压力仍然存在。

上游行业和交运:

煤炭:上周煤炭价格有平有降,电厂库存去化、钢厂库存回补。 上周煤炭价格有平有降,其中秦皇岛港煤价格继续回落。12月前26天六大集团发电耗煤同比增速较11月跌幅收窄,上周电厂煤炭库存天数继续下降至22天。上周高炉开工率再度回落,钢厂炼焦煤库存天数继续回升至15.2天,已处于历年同期偏高水平。

有色:上周 LME 铜价降、铝价升,铜库存降、铝库存升。 上周基本金属价格涨多跌少。印度法庭撤销对于关闭矿业公司韦丹塔的铜冶炼厂禁令,上周铜价均值下滑。中国有色金属工业协会召开部分电解铝骨干企业座谈会,预计未来一段时间内国内拟停产电解铝规模或将超过80万吨/年,上周铝价略有回升。

大宗商品:上周原油价格回落, CRB 指数下行,美元指数回落。 上周原油价格再度回落,俄罗斯12月石油产出再创历史新高,市场对OPEC减产的时间和力度均缺乏信心。上周CRB指数均值下行。上周美元指数回落,美联储宣布加息25个BP且下调经济增速预期,目前利率水平已接近决策者所估计的中性利率底部区域。

交通运输:上周BDI、CCFI指数均降,公路物流运价指数回落。 上周集散运表现均不佳,BDI和CCFI指数双双下滑。海岬型船舶平均租金环比下降16%,巴拿马型船舶平均租金环比下降2.7%,超灵便型船舶平均租金环比上涨0.1%。上周公路物流运价指数回落。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。